賛否両論を巻き起こしながら、ついに2023年10月にスタートしたインボイス制度。請求書を受け取る側(買い手)の企業が注意するべきなのは、どんなポイントでしょうか。改めて押さえておきたい点をまとめました。

インボイス制度の概要おさらい

インボイス制度(適格請求書等保存方式)は、事業者間の取引にインボイス(=適格請求書)を導入することで、消費税の処理を正確に行おうとするものです。

具体的には、インボイスによる取引で発生した消費税のみ「仕入税額控除」の対象となります。インボイスの要件を満たしていない請求書を受け取っても、仕入税額控除の対象にすることができず、納める消費税の額が増えてしまいます。これが請求書を受け取る買い手側の経理におけるいちばん大きな変化でしょう。

そして請求書がインボイスと認められるためには、規定の事項が記載されている必要があります。具体的には、この7つの項目です。

1.売り手(取引先)の登録番号

2.適用税率(8%または10%)

3.税率ごとの消費税額

4.売り手の氏名/名称

5.取引年月日

6.取引内容

7.取引先の名称

4~7は従来の請求書にも記載されていたものなので、1~3が、今回のインボイス制度によって新たに必要になるものです。

取引先がインボイス発行事業者かどうか確認

まず注意したいのが、インボイスは誰でも発行できるわけではないことです。インボイスを発行するには、税務署に申請し、インボイス発行事業者(適格請求書発行事業者、登録事業者)になって、「T」から始まる登録番号を取得する必要があります。

免税事業者(基準期間の課税売上高が1000万円以下の事業者)はインボイス発行事業者になるかどうか選択できますが、課税事業者(基準期間の課税売上高が1000万円を超える事業者)はインボイス発行事業者になるための手続きが必須です。

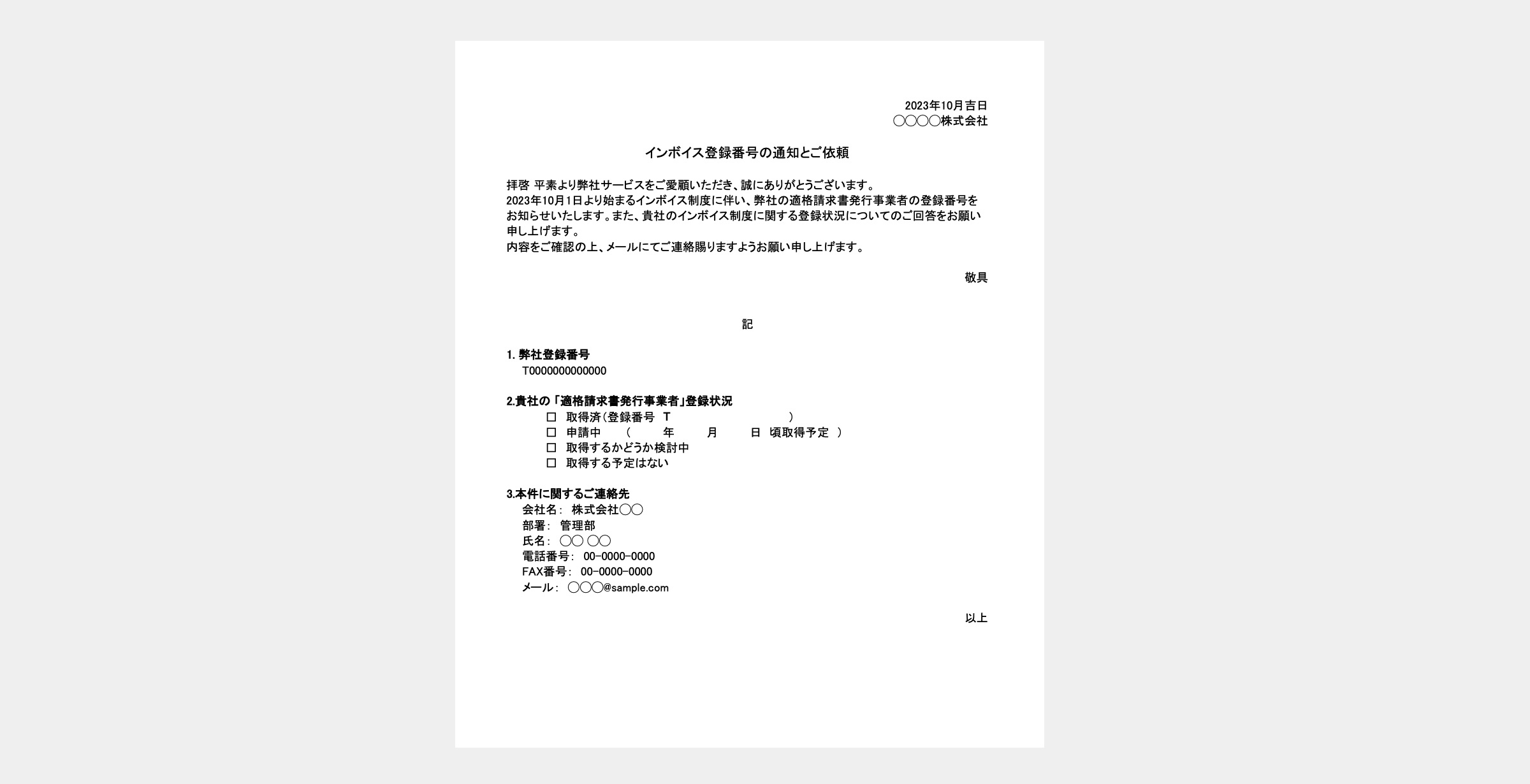

取引先の申請状況はそれぞれ異なるため、まずは状況を確認しましょう。その際、文面に記載しておきたいのは以下の内容です。

- 自社の登録番号(自社が売り手になる可能性がない場合は伝える必要はありませんが、まず自社の番号を伝えると問い合わせやすいでしょう)

- 登録番号の取得状況の確認(取得済み、申請中、申請を検討中、申請の予定無しなど)

- 自社の担当者の問い合わせ先

以下は案内文と請求書のテンプレートです。ダウンロードしてご活用ください。

<案内文テンプレ>

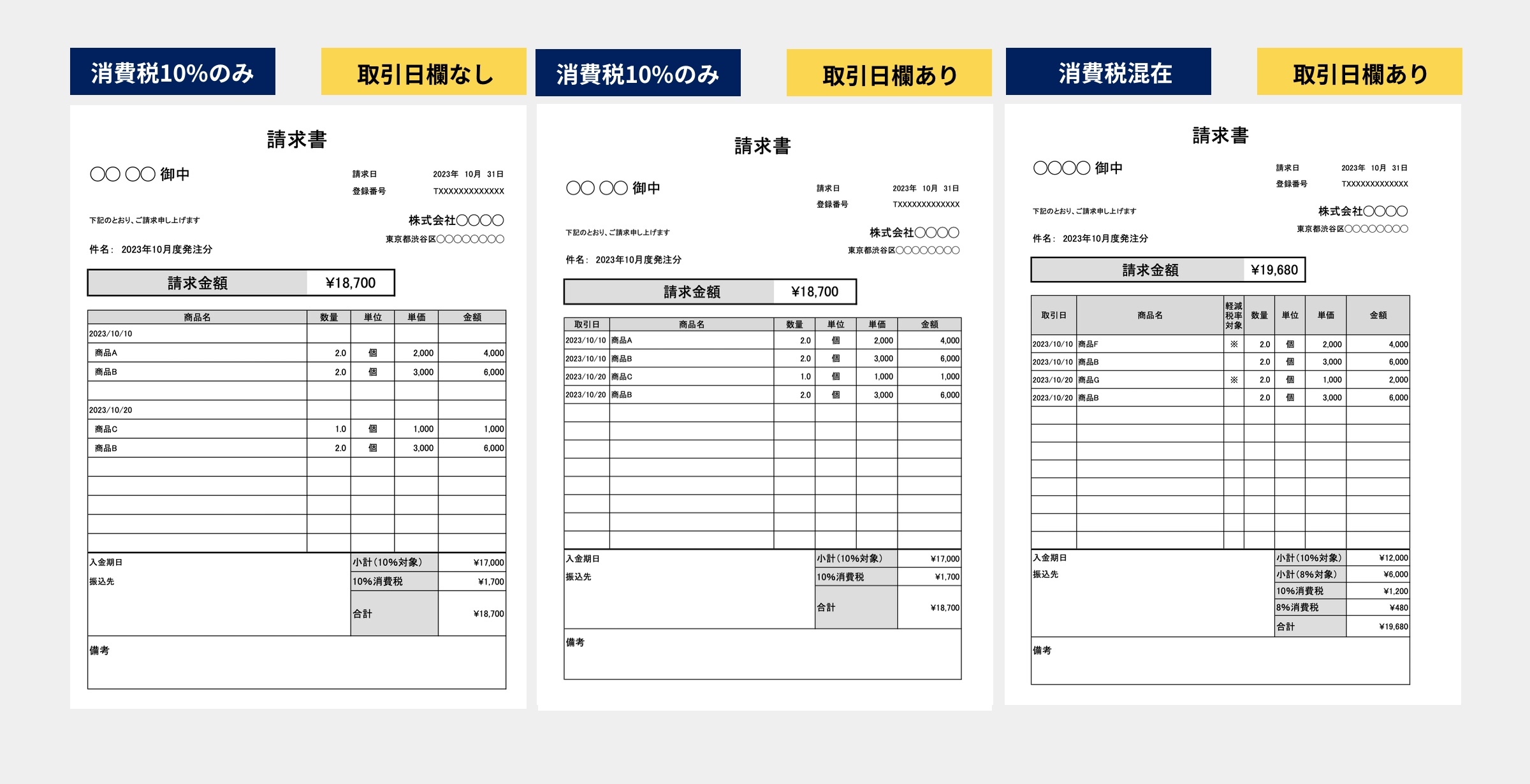

<請求書テンプレ>

必要に応じて3種類から請求書をご使用ください。

なお、受け取った登録番号が有効なものかどうか、国税庁の「適格請求書発行事業者公表サイト」で調べることもできます。

受け取った請求書が、仕入税額控除の対象になるか?

上記のとおり、2023年10月以降はインボイスの要件を満たす取引で発生した消費税のみ、仕入税額控除の対象とすることができます。

そのため、請求書を受け取ったら、まずはインボイスの要件を満たしているかチェックする必要があります。登録番号などの他、消費税額が8%と10%で正しく区別されているかどうかも忘れず確認しましょう。

なお、仕入税額控除については段階的に施行する(経過措置を取る)ことになっています。買い手が税負担を理由に、インボイスを発行できない事業者との取引を打ち切ると、多くの人が仕事を失ってしまうリスクがあるからです。具体的には、この2段階です。

インボイスの要件を満たしていない請求書でも、

・2023年10月1日〜2026年9月30日 → 仕入税額相当額の80%を控除できる

・2026年10月1日〜2029年9月30日 → 仕入税額相当額の50%を控除できる

この経過措置にも条件があり、請求書を保存することと、帳簿に「経過措置を適用する」と記載することが必要です。

現状のルールでは、2029年10月1日以降は一切の控除ができなくなる予定です。経営や事業に影響が生じると考えられるので、前もって対応を検討しておきましょう。

帳簿に記載する項目を整理しよう

請求書の精算をする際、帳簿上で仕入税額控除の対象か非対象か、取引先がインボイス発行事業者であるかどうかを区別しなければなりません。さらに上記のとおり、経過措置を受ける場合はその旨を記載する必要があります。

いずれの項目も、会計ソフトを使っている場合はその機能でかんたんに区別・記載できる可能性があります。機能のアップデートや操作方法も含め、改めて確認しておくと安心でしょう。

インボイスは、事業年度終了日の翌日から7年2ヶ月間の保存が義務付けられており、またPDFなどの電子データで受け取った場合は「電子帳簿保存法」の要件を満たすことが必要です。社内でルールを決め、請求書は管理・照合をしやすい環境を整えておきましょう。

電子帳簿保存法に関する記事はこちら。

「電子帳簿保存法をわかりやすく解説!会計ソフトの対応は?」

なお、税込1万円未満の少額の仕入れについては、インボイスの保存をしなくても、決められた事項が書かれた帳簿の保存のみで仕入税額控除ができます(少額特例)。取引先がインボイス発行事業者かどうかに関わらず使える制度です。

対象は基準期間の売上高が1億円以下または特定期間の売上高が5000万円以下の事業者。零細・中小規模の事業者に対して、事務負担を減らす目的で例外的に決められたルールです。

「3万円未満の交通費」などは帳簿のみの保存でOK

原則、受け取った請求書と帳簿は両方保存することが義務付けられていますが、例外的に請求書がいらないケースもあります。代表的なのがこちらの5つです。

① 3万円未満の、公共交通機関の運賃

② 3万円未満の、自動販売機・自動サービス機による商品の購入

③ 郵便ポストに差し出された郵便物

④ 卸売市場で行われる、生鮮食料品などの販売

⑤ 生産者が農業協同組合などに委託して行う農林水産物の販売

いよいよ始まったインボイス制度。書類のチェックや管理、取引先への確認など事務作業の負担が増え、ますます業務効率化が重要になっていきそうです。まずは、帳簿の付け方や請求書の保存について自社に合ったルールを整備し、案内文や請求書のテンプレートもうまく活用しながら対応していきましょう。

さくら もえMOE SAKURA

出版社の広告ディレクターとして働きながら、パラレルキャリアとしてWeb媒体の編集・記事のライティングを手掛ける。主なテーマは「働き方、キャリア、ライフスタイル、ジェンダー」。趣味はJリーグ観戦と美術館めぐり。仙台の街と人、「男はつらいよ」シリーズが大好き。ずんだもちときりたんぽをこよなく愛する。

メールマガジン

仕事のヒントが見つかる情報をお届けしています。

メールマガジン